Minería

DYNACOR informa una producción récord de más de 32 500 ONZAS AUEQ, generando ventas trimestrales de US$ 64.5 millones

- Ingreso neto US$ 4.5 millones en 2T-2023 (US$ 0.12 O CA$ 0.16 por acción)

Dynacor Group Inc. (TSX: DNG) (Dynacor o la Corporación) publicó sus estados financieros intermedios consolidados condensados no auditados y el reporte de gestión (MD&A) para el segundo trimestre que finalizó el 30 de junio de 2023.

Estos documentos se han presentado electrónicamente ante SEDAR en www.sedar.com y estarán disponibles en el sitio web de la Corporación www.dynacor.com.

(Todas las cifras de este comunicado de prensa están en millones de US$, a menos que se indique lo contrario. Todos los montos por acción están expresados en US$. Todos los % de variación se calculan a partir de cifras redondeadas. Algunas adiciones pueden ser incorrectas debido al redondeo).

DESCRIPCIÓN GENERAL Y DESTACADOS DEL T2-2023

VISIÓN DE CONJUNTO

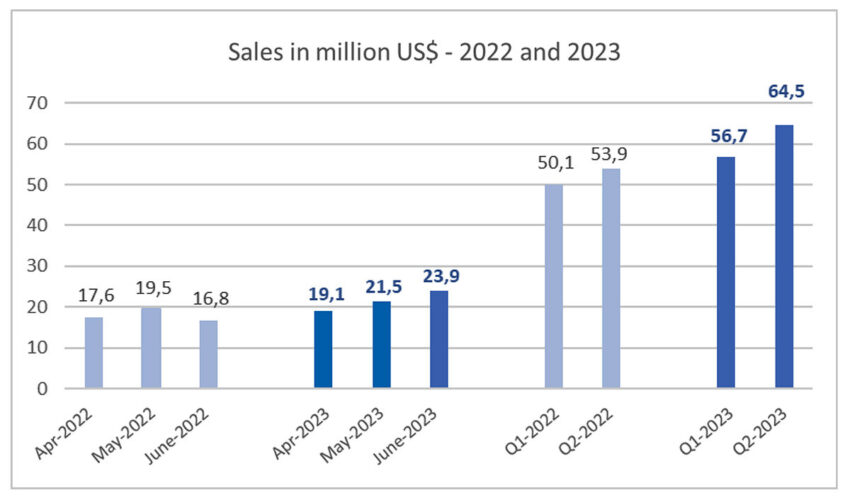

Dynacor completó el período de tres meses que finalizó el 30 de junio de 2023 (T2-2023) con una producción récord de 32 693 onzas AuEq, ventas trimestrales de US$ 64.5 millones y una utilidad neta de US$ 4.5 millones (US$ 0.12 por acción) en comparación con las ventas de US$ 53.9 millones (un aumento del 19.7 %) y una utilidad neta de US$ 2.6 millones (US$ 0.07 por acción) para el segundo trimestre de 2022 (T2-2022) (un aumento de la utilidad neta del 73.1 % en comparación con el T2-2022).

Luego de su capacidad de aumento del 16% a 500 tpd a fines de 2022, el equipo de adquisición de mineral de Dynacor pudo aumentar el tonelaje de mineral suministrado para operar la planta a su máxima capacidad durante el trimestre. El nivel de inventario de mineral en la planta siguió aumentando, alcanzando las 9600 toneladas a finales del T2-2023, lo que representa más de 19 días de producción.

A diferencia del T1-2023, que ha visto una tendencia positiva en el precio del mercado del oro, el T2-2022 y los sólidos resultados financieros del T2-2023 se vieron afectados por la tendencia a la baja en el precio del mercado del oro.

Al final del T2-2023, nuestros activos totales superan los US$ 100 millones por primera vez.

DESTACAR

Operacional

- Mayor volumen de mineral suministrado. El volumen total de mineral suministrado alcanzó un máximo histórico de 45 730 toneladas en el T2-2023, en comparación con las 32 415 toneladas del mismo período del año pasado;

- Mayor volumen procesado. La planta Veta Dorada procesó un volumen de 40 747 toneladas de mineral (promedio de 448 tpd), en comparación con las 35 822 toneladas del T2-2022 (394 tpd), un aumento del 13.7 %;

- Mayor producción de oro. En el T2-2023, la producción de oro equivalente ascendió a 32 693 onzas AuEq, en comparación con las 27 875 onzas AuEq en el T2-2022, un aumento del 17.3 %. La producción del T2-2023 se vio afectada positivamente por mayores volúmenes y leyes de mineral procesado.

FINANCIERO

- El alto precio del oro y la capacidad de producción total de 500 tpd impulsaron el rendimiento financiero del T2-2023.

- Sólida posición de caja. Efectivo disponible de US$ 30.1 millones al final del T2-2023, en comparación con US$ 25.6 millones al final del año 2022;

- Incremento de 19.7% en ventas. Con mayores cantidades y un precio promedio de mercado del oro más alto, las ventas ascendieron a US$ 64.5 millones en el T2-2023, en comparación con US$ 53.9 millones en el T2-2022;

- Aumento del margen operativo bruto. Margen operativo bruto de US$ 7.7 millones (11.9 % de las ventas) en el T2-2023, en comparación con US$ 6.3 millones (11.7 % de las ventas) en el T2-2022;

- Incremento del margen operativo. Ingreso operativo de US$ 5.6 millones en el T2 2023, en comparación con US$ 4.5 millones en el T2-2022, un aumento del 24.4 %;

- Aumento de la utilidad neta del 73.1%. Dynacor registró una utilidad neta de US$ 4.5 millones en el T2-2023 (US$ 0.12 o CA$ 0.16 por acción), en comparación con US$ 2.6 millones (US$ 0.07 o CA$ 0.09 por acción) en el T2-2022;

- Margen operativo bruto en efectivo superior a US$ 250 por onza equivalente de AuEq. Margen operativo bruto en efectivo de US$ 256 por onza AuEq vendida (1), en comparación con US$ 242 en el T2-2022;

- Aumento de EBITDA. EBITDA (2) de US$ 6.6 millones, en comparación con US$ 5.2 millones en el T2-2022, un aumento del 26.9 %;

- Fuertes flujos de caja. Flujos de efectivo de las actividades operativas antes de cambios en elementos de capital de trabajo de US$ 5.2 millones (US$ 0.14 por acción) (3), en comparación con US$ 3.4 millones (US$ 0.09 por acción) en el T2-2022.

Devolución a los accionistas

- Recompra de acciones. 40 300 acciones ordinarias recompradas por US$ 0.1 millón (CA$ 0.1 millón) en el T2-2023, en comparación con 90 360 acciones ordinarias por US$ 0.2 millones (CA$ 0.3 millones) en el T2-2022;

- Aumento de dividendos. Un dividendo mensual de CA$ 0.01 por acción pagado durante el trimestre. Anualmente, el dividendo de 2023 representará CA$ 0.12 por acción o un rendimiento de dividendo del 4.0% según el precio actual de la acción.

(1) El margen operativo bruto en efectivo por onza de AuEq está en dólares estadounidenses y se calcula restando el costo de venta en efectivo promedio por onzas equivalentes de Au del precio de venta promedio por onzas equivalentes de Au y es una medida de desempeño financiero no IFRS, sin una definición estándar según las NIIF. Por lo tanto, es posible que esta medida no sea comparable con una medida similar de otra empresa.

(2) EBITDA: “Utilidad antes de intereses, impuestos y depreciación” es una medida de desempeño financiero no IFRS sin definición estándar bajo IFRS. Por lo tanto, es posible que esta medida no pueda ser comparable con una medida similar de otra empresa. La Corporación utiliza esta medida no IFRS como un indicador del efectivo generado por las operaciones y permite al inversionista comparar la rentabilidad de la Corporación con otras al cancelar los efectos de diferentes bases de activos, efectos debido a diferentes estructuras tributarias, así como los efectos de diferentes estructuras de capital.

(3) El flujo de caja por acción es una medida de desempeño financiero no conforme a las NIIF sin una definición estándar según las NIIF. Por lo tanto, es posible que esta medida no pueda ser comparable con una medida similar de otra corporación. La Corporación utiliza esta medida no IFRS que también puede ser útil para los inversionistas ya que proporciona un resultado que se puede comparar con el precio de las acciones de mercado de la Corporación.